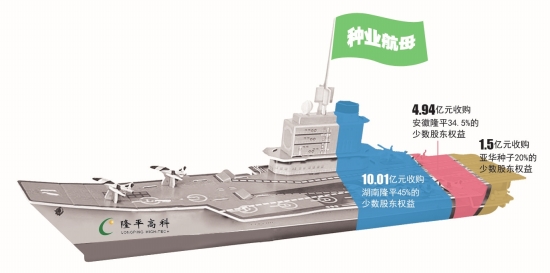

隆平高科16亿换100%控股 图谋“种业航母”

7月5日晚间,停牌逾两月的隆平高科终于公布了市场期待两年之久的少数股东权益收购预案。隆平高科拟以16.45亿元收购其控股子公司湖南隆平、安徽隆平、亚华种子的少数股东权益,图谋成为“种业航母”。

16.45亿元换100%控股

隆平高科本次交易标的净资产预估值约为16.45亿元,其中,湖南亚华种子有限公司(简称“亚华种子”)目标股权预估值作价1.5亿元,安徽隆平高科种业有限公司(简称“安徽隆平”)目标股权预估值作价4.94亿元,湖南隆平种业有限公司(简称“湖南隆平”)目标股权作价10.01亿元。上述目标股权交易作价为16.45亿元,增值率为770.38%。

具体看,公司拟发行不超5003万股购买涛海投资及袁丰年、廖翠猛等47名自然人合计持有的湖南隆平45%股权;拟发行不超2472万股购买合肥绿宝、张秀宽、戴飞合计持有的安徽隆平34.5%股权;拟发行不超750万股购买张德明等6名自然人合计持有的亚华种子20%股权。

本次交易后,湖南新大新股份有限公司持有隆平高科股份比例将由17.24%降至14.40%,仍是公司控股股东,实际控制人未发生变更。

净利润低于预测要补偿

实际上,2012年4月,隆平高科就曾停牌,宣布公司正在筹划非公开发行股票置换主要子公司少数股东权益事项。

近年来,随着公司业务的快速发展,少数股东权益对隆平高科净利润的摊薄日益严重。2010年、2011年、2012年,少数股东权益占公司净利润比例增长至39.38%、41.41%、44.63%,已严重制约了隆平高科净利润的快速增长。

隆平高科下属20余家公司,对其来说,如何整合目前经营仍较为独立的子公司业务和少数股东权益是公司多年来面临的最大问题。公司高管表示,隆平高科是控股型公司,旗下有各个产业主体,每个主体都有少数股东权益,运作统一性相对较差,希望通过内部资产重组提高协同性。

“此次收购少数股东权益,除了统一公司管理层与股东的利益诉求外,通过整合内部资源,公司还将腾出更多的人力、物力、财力,来开发国际种业市场。”对于收购的战略意义,隆平高科总裁彭光剑透露。

公告还显示,此次重组实施完毕后,3家子公司在三年内净利润不能低于预测,如若不足,隆平高科将有权要求相关少数股东,对预测利润与实际盈利的差额进行补偿。

“种业航母”成未来目标

2011年初,国务院发布《关于加快推进现代农作物种业发展的意见》。《意见》称,“到2020年,打造一批育种能力强,生产加工技术先进,市场营销网络健全,技术服务到位的育繁推一体化的现代农作物种业集团。”受政策影响,种业集团化,成为种业行业的发展共识,隆平高科也由此踏上内部整合,打造中国种业航母的漫漫征程。

“此次收购,最大程度解决了制约公司快速发展的瓶颈因素,既符合国家种业新政导向,也符合公司‘聚焦种业,做强做大’的发展战略。”隆平高科董秘陈志新表示。

此前,市场普遍关注的是隆平高科对湖南隆平和安徽隆平的整合,但此次预案包括了对亚华种子的整合,超出之前市场预期。

中信建投农业研究员黄付生分析道,“此次收购,是决定隆平高科未来利润增速的关键,根据测算,本次收购所需股份对应的2013年的市盈率大概在12倍多,低于隆平高科停牌前的40多倍市盈率,符合市场预期。”

- 社会

- 娱乐

- 生活

- 探索

湖北一男子持刀拒捕捅伤多人被击毙

04/21 07:02

04/21 07:02

04/21 07:02

04/21 06:49

04/21 11:28